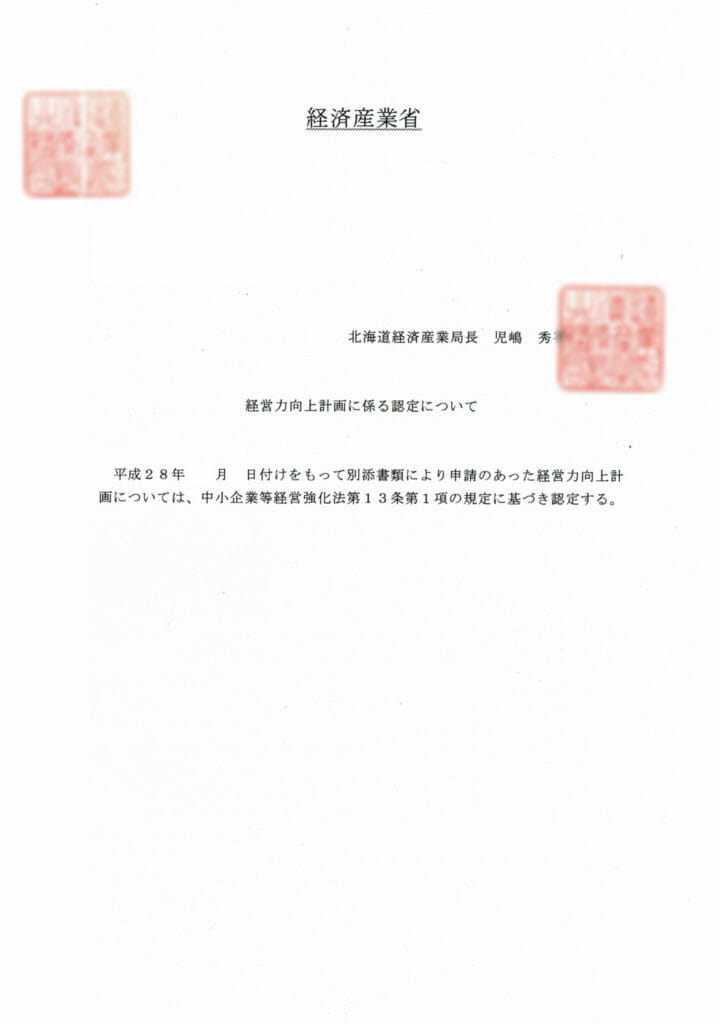

経済産業省が発行している認定書ですが、これが、平成29年の税制改正でよりメリットの大きい制度になりました。

事業をやられている中小企業の方は、使ってみるといいと思います。

設備投資や新規事業への挑戦に後押ししてくれる、制度だと思います。

「経営力向上計画」はどんな取組みを応援する計画ですか?

自社の現状をしっかりと分析した上で、設備投資や顧客データの分析を通じた商品・サービスの見直し、ITを活用した管理会計の導入、人材育成といった自社の「経営力」の向上をとおして、自社の指標を向上させようとする事業者を応援する計画です。

中小企業経営強化税制の創設がされました。

従来から似たような制度(中小企業投資促進税制の上乗せ措置)がありましたが、平成29年の税制改正に伴い、こちらに改組・新設されました。

以下大きな変更点。

中小企業経営強化税制(A類型・B類型)

従来(中小企業投資促進税制の上乗せ措置)

改正(中小企業経営強化税制)

A類型(生産性向上設備)

今まで

・最新モデルであること

・工業会証明書(固定資産税の特例措置を受ける場合の証明書とは別)

・その他

だったのが

・経営力向上計画が認定されること

・工業会証明書(固定資産税の特例措置を受ける場合の証明書と同じ)

・その他

ということで、最新モデルの工業会証明書付きの機械だけでなく、中古の機械でも証明書があれば認定される。

従来の事業で、機械の更新とかで使いやすくなりました。

B類型(収益力強化設備)

今まで

・その他

だったのが

・経営力向上計画が認定されること

・その他

その他って、とてもあいまいな基準だったため、たぶん、ほとんど申請されていなかったでしょうね。

そこに、自社が経営力向上計画認定企業というルールが追加されました。

経営向上の計画の設備なら申請がしやすくなったと考えられます。

収益力強化設備ですので、新規事業の展開の為の設備投資に対しても対象となってきます。

例えば

新規事業で、空いている土地でコインランドリーを新しくやろうとします。

B類型で申請をすると

建物、洗濯機乾燥機等の機器設備を即時償却することができます。

また、税額控除の制度も選択できます。

どちらを選択するかは、本業の業績と投資金額のバランスを考え、税理士さんとよく相談してください。

一括償却をしたため、赤字が何年たっても消えないとか・・・

設備投資をしたため、納税時に現金が無いとか・・・

あくまでも、収益力強化設備ですので、収益が増える様にバランスを考えて投資しましょう。

いくらお得になるの?(即時償却か税額控除か)

気になるところはいくらお得になるのか?です。

即時償却を選択するか、税額控除を選択するか、で結果が変わるので注意が必要です。

選択肢① 即時償却

即時償却とは設備投資に係る費用を全額経費として計上することができる制度です。

(通常は設備にもよりますが、5年から10年以上の分割して経費に計上します)

これにより、その年の利益を少なくし、法人税の節税をすることができます。

但し、分割すべきものを一括で計上したに過ぎず、翌年からは、経費計上できないため、長い目で見た設備単体のトータルの節税額は0円です。

即時償却を選択するなら

・その年の税金支払額を少なくし、設備投資等をすみやかに行いたい

・利益800万円超部分の法人税は高くなるため、それを押さえたい(この場合でも税額控除がお得な場合あり)

選択肢② 税額控除

税額控除とは支払うべき税金から、直接控除できる制度です。

この場合は「法人税」から「取得価格×7%」を差し引くことができます。

ちなみに資本金が3千万円以下、もしくは個人事業主の場合は「取得価格×10%」を差し引くことができます。

控除限度はその年度の法人税額の20%ですが、一年間に限り繰越が可能です。

例えば

取得価格 控除額(7%)

200万円 14万円

500万円 35万円

1000万円 70万円

金額だけでみれば税額控除がお得

使用するのは2パターン

即時償却の節税額は設備投資単体で見れば「トータルで0円」(経営されている方でしたら、意味が分かると思います。)

税額控除の節税額は「取得価格×7%」です。

対象事業者

・資本金又は出資総額が1億円以下の「会社及び資本・出資を有する法人」

・従業員数1,000人以下の「資本・出資を有しない者」(個人事業主等)

※資本金が3,000万円以下・個人事業主の場合は税額控除10%の利用が可能になります。

中小企業+個人事業主が対象ですね。

対象設備

A類型(生産性向上設備)

機械・装置(160万円以上/10年以内)

測定工具及び検査工具(30万円以上/5年以内)

器具・備品(30万円以上/6年以内)

建物附属設備(60万円以上/14年以内)

ソフトウェア(70万円以上/5年以内)(情報を収集・分析・指示する機能)

B類型(収益力強化設備)

機械・装置(160万円以上)

工具具(30万円以上)

器具備品(30万円以上)

建物附属設備(60万円以上)

ソフトウェア(70万円以上)

対象事業

中小企業投資促進税制の対象事業 及び 商業・サービス業・農林水産業活性化税制の対象事業

中小企業投資促進税制の対象事業

製造業、建設業、農業、林業、漁業、水産養殖業、鉱業、卸売業、道路貨物運送業、倉庫業、港湾運送業、ガス業、小売業、

料理店業その他の飲食店業(料亭、バー、キャバレー、ナイトクラブその他これらに類する事業を除く)、

一般旅客自動車運送業、海洋運輸業及び沿海運輸業、内航船舶貸渡業、旅行業、こん包業、郵便業、損害保険代理業、情報通信業、駐車場業、学術研究、専門・技術サービス業、宿泊業、洗濯・理容・美容・浴場業、その他の生活関連サービス業、映画業、教育・学習支援業、医療、福祉業、共同組合、サービス業 ※性風俗関連特殊営業に該当するものは除く

まあ、ほとんどの事業者が対象になるってことですね。

まとめ

経営力向上計画を作成して認定されると「固定資産税の特例措置」と「中小企業経営強化税制の優遇措置」が受けられる場合があります。

設備投資をする際、ぜひこの制度を利用しましょう!!